Зачем вообще планировать деньги на 5 лет

Пятилетний горизонт — оптимальный срок, чтобы увидеть результат и при этом не гадать на кофейной гуще. За 5 лет можно:

— закрыть потребкредиты и выйти в ноль;

— создать подушку безопасности;

— накопить на взнос по ипотеке или машину без кредита;

— запустить инвестиционный портфель и увидеть первые ощутимые проценты.

Финансовое планирование для физических лиц на такой срок — это не «мечта на бумаге», а рабочий инструмент: вы задаёте цель, параметры и метрики, как в бизнес-плане, только для личных денег.

—

Шаг 1. Зафиксировать стартовую точку: где вы сейчас

Прежде чем думать, как составить личный финансовый план на 5 лет, нужно узнать «текущие координаты».

Соберите картину доходов и расходов

Минимальный набор данных:

— чистый доход в месяц (зарплата, подработки, аренда и т. д.);

— обязательные расходы (жильё, транспорт, еда, связь, кредиты);

— переменные расходы (развлечения, покупки, кафе, хобби);

— разовые крупные траты за год (страховки, отпуск, ремонт).

Простой способ — 1–2 месяца вести учёт в приложении или таблице. Задача не «экономить на всём», а увидеть паттерны: куда реально утекают деньги.

Сформируйте баланс активов и обязательств

Нужно понять, сколько вы стоите в денежном выражении прямо сейчас:

— активы: деньги на счетах, наличные, инвестиции, авто, недвижимость;

— обязательства: кредиты, рассрочки, долги друзьям, кредитные карты.

Посчитайте:

— Чистый капитал = Активы – Обязательства.

Это отправная точка. Через 5 лет вы будете сравнивать именно её с новой величиной капитала, а не только с уровнем дохода.

—

Шаг 2. Определить цели на 5 лет в цифрах

Фраза «хочу больше зарабатывать» не цель. «Хочу накопить 2 млн руб. на взнос по ипотеке» — уже измеримо.

Разделите цели по категориям

Полезно разложить задачи на 3 группы:

— защитные (подушка безопасности, страхование, закрытие кредитов);

— накопительные (покупка жилья, автомобиля, обучение, отпуск мечты);

— инвестиционные (формирование капитала, пенсия, ранний выход с работы).

Теперь превратите их в конкретику. Например:

— через 2 года — подушка 6 ежемесячных расходов;

— через 3 года — закрыть все потребительские кредиты;

— через 5 лет — капитал 1 500 000 ₽ в инвестициях плюс 500 000 ₽ наличных.

—

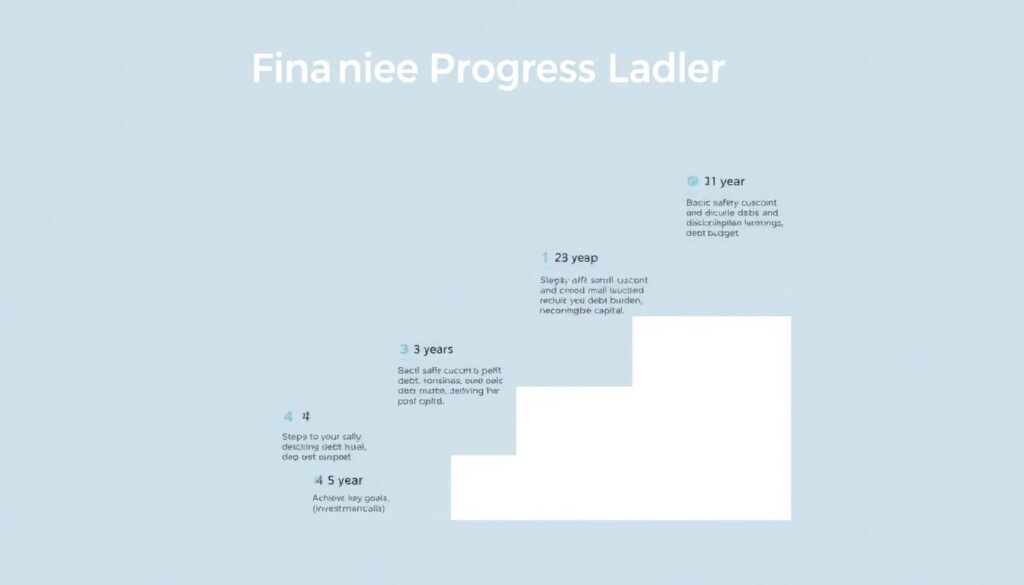

Шаг 3. Разбить 5 лет на этапы

Пятилетний горизонт нужно «нарезать» на удобные промежутки, иначе план будет слишком абстрактным.

Промежуточные контрольные точки

Сделайте лестницу:

1. 6 месяцев — базовая подушка и дисциплина учёта.

2. 1 год — закрытие мелких кредитов, стабилизация бюджета.

3. 3 года — серьёзное сокращение долговой нагрузки, заметный капитал.

4. 5 лет — достижение ключевых целей (крупная покупка, инвестиционный портфель).

При таком подходе легко понимать, вы идёте по графику или отстали, и где именно нужно подкрутить.

—

Шаг 4. Составить рабочий бюджет «до копейки»

Технически личный план упирается в одну цифру: сколько вы можете стабильно направлять на цели каждый месяц.

Формула базового бюджета

Один из рабочих вариантов:

— 50–60 % — обязательные расходы;

— 10–20 % — переменные «хотелки»;

— 20–30 % — сбережения и инвестиции.

Если сейчас получится откладывать только 5–10 %, план всё равно имеет смысл. Важна не идеальная пропорция, а привычка регулярно инвестировать в свои цели.

Микро-оптимизация расходов

Не нужно превращать жизнь в вечный режим «сэкономил — герой». Ищите именно системные утечки:

— переплата за тарифы, подписки, ненужные сервисы;

— эмоциональные покупки «в моменте»;

— дорогие кредиты и минусы на кредитках.

То, что удаётся высвободить, переводите из разряда «сгорело» в разряд «работает на мою пятилетнюю цель».

—

Шаг 5. Подушка безопасности — защита плана

Без резерва любой кризис (увольнение, болезнь, поломка авто) уничтожит ваш график накоплений.

Сколько держать в резерве

Классический ориентир:

— минимум — 3 месячных бюджета;

— комфортно — 6 месяцев;

— сверхнадежно — 9–12 месяцев, если нестабильный доход или фриланс.

Подушку держат:

— на отдельном счёте (не на карте, где тратите каждый день);

— в ликвидных и низкорисковых инструментах (счёт с процентом, краткосрочные облигации, но без сложных продуктов).

Подушка — не инвестиционный инструмент. Это страховка для того, чтобы не лезть в кредиты при первой нестандартной ситуации.

—

Шаг 6. Долги под контроль: без этого план рассыплется

Кредиты с высоким процентом — главный «антиплан». Они сжирают ресурсы, которые могли бы идти на капитал.

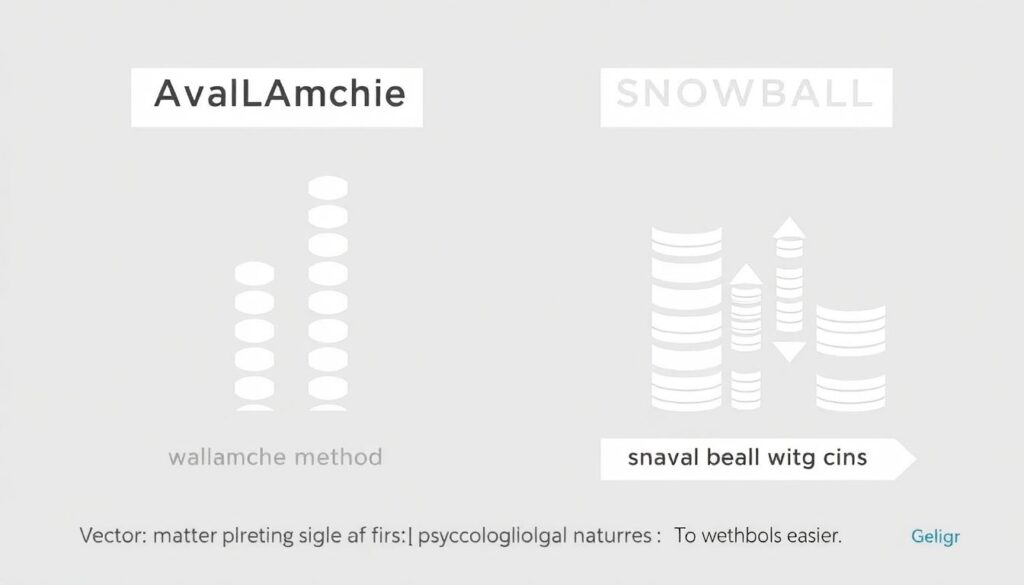

Приоритизация погашения долгов

Есть два базовых метода:

— «Лавина» — сначала самый дорогой долг по процентам, затем следующие;

— «Снежный ком» — сначала самые маленькие долги, чтобы быстро освободить платежи и психологически почувствовать прогресс.

Технически выгоднее «лавина», психологически проще «снежный ком». Важнее не название метода, а системное снижение долговой нагрузки.

Пока кредиты не под контролем, инвестиционный план на 5 лет для начинающих должен быть максимально консервативным и с небольшими суммами. Основной ресурс — в погашение дорогих займов.

—

Шаг 7. Инвестиционная стратегия на 5 лет

Когда есть подушка и понятный график погашения долгов, можно переходить к росту капитала.

Базовые принципы для начинающих

Если вы только разбираетесь, как накопить капитал за 5 лет пошаговый план логично строить на простых инструментах:

— регулярные взносы (каждый месяц, без пропусков);

— диверсификация (не складывать всё в одну акцию или одну идею);

— выбор инструментов под срок и риск-профиль.

Для пятилетнего горизонта часто используют:

— облигации (включая ОФЗ) как «скелет» портфеля;

— широкие фондовые индексы через фонды (ETF/БПИФ);

— небольшую долю более рискованных активов, если вы готовы к волатильности.

Важный технический момент — соотнести срок инструментов со сроком ваших целей, чтобы не пришлось продавать активы в невыгодный момент.

—

Шаг 8. Автоматизация: чтобы план работал сам

Чем меньше ваш план зависит от силы воли, тем выше шанс дойти до финиша.

Что можно автоматизировать

— автоматические переводы в день зарплаты на:

— подушку безопасности;

— инвестиционный счёт;

— отдельный «конверт» под крупные цели;

— автоплатежи по кредитам и обязательным счетам;

— напоминания для пересмотра плана (раз в квартал, раз в год).

Простой принцип: «сначала заплати себе, потом трать остаток». Это дисциплинирует лучше любых мотивационных фраз.

—

Шаг 9. Пересмотр и корректировка плана

Пятилетний период — длинный. Меняется работа, доход, семейный статус, приоритеты. Если оставить план «как есть», он быстро устареет.

Как часто пересматривать

Рекомендуемый ритм:

— раз в месяц — проверить бюджет, факт накоплений и инвестиций;

— раз в квартал — оценить прогресс по целям и при необходимости изменить суммы;

— раз в год — ревизия всего плана: цели, инструменты, риски.

Пример: вырос доход — вы можете увеличить норму отчислений с 15 до 25 %. Или наоборот, появился ребёнок — временно уменьшаете инвестиции, усиливая защитную часть бюджета.

—

Шаг 10. Когда стоит привлечь специалиста

Не обязательно делать всё самому. В некоторых случаях услуги финансового консультанта по личным финансам хорошо окупаются.

Когда это особенно полезно

— сложная долговая ситуация, много кредитов и обязательств;

— высокие доходы, но отсутствие структуры (деньги «растворяются»);

— необходимость продуманной налоговой оптимизации;

— желание выстроить долгосрочную стратегию инвестиций, но нет времени глубоко разбираться.

Специалист помогает:

— сформулировать реалистичные цели;

— рассчитать, как составить личный финансовый план на 5 лет с учётом ваших доходов и рисков;

— подобрать инструменты и создать систему контроля.

Важно: консультант не должен «продавать» вам конкретные продукты банка или брокера. Его задача — выстроить архитектуру ваших личных финансов, а не делать вам «подборку супероблигаций».

—

Пример пошагового плана на 5 лет

Чтобы связать всё вместе, выстроим логичную последовательность.

Нумерованный план действий

1. За месяц соберите данные о доходах, расходах, активах и долгах. Посчитайте чистый капитал.

2. Сформулируйте 3–5 ключевых финансовых целей на 5 лет и переведите их в конкретные суммы.

3. Разбейте цели на этапы: 6 месяцев, 1 год, 3 года, 5 лет. Определите ориентировочные суммы на каждый этап.

4. Настройте рабочий бюджет: решите, какой процент дохода стабильно направляете на цели.

5. Начните формировать подушку безопасности до требуемого размера, параллельно оптимизируя расходы.

6. Составьте план ликвидации долгов: выберите метод («лавина» или «снежный ком»), зафиксируйте сумму и сроки.

7. Определите инвестиционную стратегию: какие инструменты, в каких долях, с какой регулярностью пополнения.

8. Автоматизируйте переводы и платежи, чтобы минимизировать влияние эмоций и забывчивости.

9. Проводите ежемесячные и квартальные проверки, корректируя суммы и сроки при изменении обстоятельств.

10. По необходимости привлеките консультанта, если чувствуете, что упираетесь в потолок компетенций или времени.

—

Финал: 5 лет — это не так долго, как кажется

Пятилетний план — это не про жёсткую экономию, а про управляемость: вы понимаете, где находитесь, куда идёте и за счёт чего туда дойдёте.

Ключевые элементы:

— чёткая стартовая точка и измеримые цели;

— дисциплинированный бюджет;

— защита от форс-мажоров;

— продуманный инвестиционный блок;

— регулярный пересмотр и корректировка.

Если вы начнёте сегодня, через 5 лет «я никогда не умел обращаться с деньгами» превратится в конкретные цифры капитала и спокойное отношение к будущему.